Teva(梯瓦)发家史:30年仿制药出海战中的成功与失败

2021-01-18 10:22:19

Teva(梯瓦)是全球最大的仿制药公司,拥有员工5万多名。2017年销售额224亿美元,在全球制药企业销售额排行榜里,位列十一。1985年以前,梯瓦只是一家名不见经传的小公司,1985年以后,该公司通过仿制药出海迅速做大做强。梯瓦的发展模式整体上非常成功,但局部上也不乏失败。在我国仿制药积极出海的今天,梯瓦的发展模式非常值得我们去研究和学习,以取其精华而为我所用。本文是笔者的学习笔记,带有很多个人观点。笔者在研究梯瓦的发家史时,发现这个公司的发家史有诸多值得学习之处,因此记录下来推广给大家学习,不足之处请大家多多包涵。文章版权归作者和药事纵横独家所有,未经作者本人授权,任何第三方媒体不得私自转载,否则将追究法律责任到底。

作者:Voyager88

小药店起家

梯瓦是一家以色列的公司,“Teva”一词在希伯来语里意为“自然”。当今的梯瓦由S.L.E、Teva和Zori三家公司合并而成,根据该公司官网提供的信息,S.L.E被视为公司的起源。S.L.E由Chaim Salomon,Moshe Levin和Yitschak Elstein于1901年联合创办。在成立之初,这只是耶路撒冷的一家小型药品批发公司,随着犹太人第三、第四次回归潮的来临,该公司于1935年在佩克提克瓦开办了一个名为Assia的小药厂。就在同一时期,Gunter Friedlander博士在耶路撒冷创办了Teva公司,而Zori也在特拉维夫成立。

中东是一个持续动荡的地区,该公司的早期发展很大程度上受到了政治因素的影响。在S.L.E创立之后的数十年里,以色列还没有建国。1917年,英国占领了巴勒斯坦地区,外长贝尔福发表了《贝尔福宣言》,鼓励犹太人回到巴勒斯坦地区建国。于是一战以后,大量犹太人回到了英占巴勒斯坦地区。30年代以后,世界范围内有多股政治力量在鼓励犹太人回到英占巴勒斯坦地区,随着犹太人的不断增多,于是掀起了轰轰烈烈的复国运动,直到1948年以色列建国,返回该地区的犹太人已达到80万之多。

在归国的犹太人中,不乏知名的药学家,他们的回归,将欧洲先进的制药技术也带了回来,并在该地区陆续建立制药厂,其中Teva和Zori就在这种背景下创立的。尽管中东冲突不断,但犹太人的独特爱国情怀促使更多的科学家、富人回到国内,制药企业的发展不但有很好的人才资源,还有非常好的市场拓展空间。以色列建国以后,该地区的药品市场得到飞速发展,与此同时,以色列政府还对这些公司进行税收补贴,鼓励该公司进行药物的研究和生产。1951年Teva在特拉维夫挂牌上市,但此Teva并不完全是今天的Teva。1964年,Assia 和Zori联姻,组建了Assia-Zori公司,1968年,Assia-Zori公司控股了Teva,1976年,Assia-Zori和Teva进行了合并,组建了今天的Teva pharma。

在整个40-60年代,以色列的药品市场发展都很快,到合并之时,该公司已经是中东最大的制药企业。70年代,Teva建立了原料厂并组建了原料部门,合并之后又收购了酒精工厂,1980年吞并了以色列的第三大药企Ikapharm。经过一系列的精心运作,Teva在以色列的龙头地位渐渐地得到巩固,摆在高管面前的问题就是如何海外扩张了,毕竟以色列是只有几百万的“国家”。

仿制药出海

进入80年代,大量在六七十年代开发的新药专利渐渐到期,有人已经把目光投向了仿制药。但是根据当时的法规要求,仿制药也需要同新药一样开展全面的安全有效性研究,迫于成本的压力,开发仿制药依然显得比较鸡肋。1984年,Waxman-Hatch法案(也作《药品价格竞争与专利期补偿法》)获得了通过,仿制药的研发和申请流程被简化,仿制药行业的春天瞬间到来。根据该法案,仿制药只需要提供简化新药申请(ANDA),通过生物等效性试验和文献数据来代替安全有效性试验,开发成本和开始周期大幅降低。与此同时,该法案还规定了“Bolar例外条款”,允许仿制药厂家在原研专利期内开展研发、申报和生物等效性试验,鼓励仿制药厂家挑战原研的专利,对首仿药给予180天的市场独占期。该法案的实施一方面保护了原研厂家的利益,一方面为仿制药行业的发展铺平了道路。

尽管该公司早在70年代就规划了出海战略,并于1977年收购了一家名为Orphahell的荷兰原料药厂,1982年,该公司在卡法萨巴的生产设施还通过了FDA的认证,但当时梯瓦并没有创新药产品,因此原料出海战略可能是该公司唯一的选择。Waxman-Hatch法案的通过对于梯瓦而言,绝对是天大的好消息,公司的高层很快作出了反应,于1985年与特种化学品生产企业W.R.Grace达成协议,以50:50成立合资企业TAG Pharma。尽管是50:50持股,但梯瓦出资只有150万美元,更多的是出技术出力,而作为制药“新手”的Grace却支付了90%以上的启动资金,合计2300万美元。对于梯瓦而言,这一起战略合作太划算了。在TAG Pharma成立不久,该公司很快就收购了Lemmon,这是一家因安眠酮而声名狼藉的公司,在过去的十五年里已经四度易主,梯瓦以很低的价格就把它买了下来。经过精心地包装,摇身一变成了梯瓦在美国的仿制药销售部门,而且业务很快就有了起色。短短两年时间,该公司的销售额从1700万美元增加到了4000万美元,在售的仿制药多达7种。

1987年,梯瓦在纳斯达克公开上市,募集到资金2550万美元。成功融资的梯瓦,很快发动了攻势,以2600万美元的价格收购了以色列第二大药企Abic Ltd,进一步巩固了梯瓦在以色列的霸主地位。因搭上了开往美国“仿制药春天”的早班车,梯瓦的发展速度非常惊人,加上持续不断地并购,影响范围逐渐扩大,药品产能也日益增加,从1987年上市到1990年间,该公司的销售额从1亿美元增加到3亿美元,净利润从700万美元增加到2000万美元。

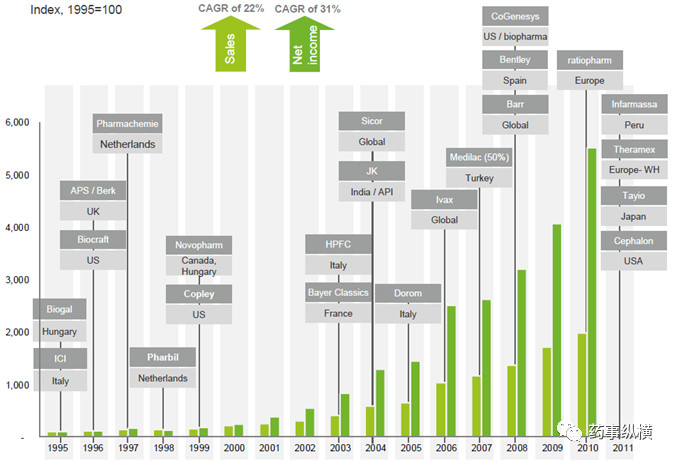

随着实力的骤增,该公司的并购步伐逐渐加大。90年代早期的梯瓦,收购目标主要是中小型仿制药企业,但足迹遍布了整个美国和欧洲。因为美国业务发展速度惊人,在1993年时,该公司过半的营业额是由美国奉献,1995年,梯瓦的销售额已经达到8.1亿美元,净利润达7430万美元。90年代后期,梯瓦开始把收购目标放到了中大型仿制药企业上,1996年梯瓦先后吞并了英国的第二大仿制药公司Approved Prescription Services/Berk、匈牙利仿制药巨头Biogal和美国仿制药公司Biocraft Laboratories,一举成为当时美国的第一大仿制药企业,年销售额达11.2亿美元。

仿制药不比新药,虽然开发成本低,但也不能像创新药那样,一两个产品就能养肥一个企业。仿制药企业想要做大做强,必须持续不断地申报ANDA,持续不断地收购。90年代以后,美国的仿制药竞争压力开始逐渐增加,2000年之后又进一步加剧,2010年之后呈现出白热化。对于仿制药巨头而言,为了充分保障自己的竞争优势,只能持续不断地收购对手来降低竞争压力,来提高自己的产品覆盖范围,来增加自己的产品数量……纵观各大仿制药巨头,从梯瓦到山德士,到华生、迈兰,收购一直都是年报中最热的关键词。2000年之后,梯瓦收购的仿制药公司不计其数,其中最大手笔的收购包括2004年以34亿美元的价格收购Sicor,2005年以74亿美元的价格吞并Ivax,2008年以75亿美元的价格换回Barr, 2010年以50亿美元的价格吃掉Ratiopharm,2015年以405亿美元拿下艾尔建仿制药部门……到2017年底,梯瓦的仿制药已经销到全球各地,销售额已经达到122亿美元,成为全球处方量最大的药企。

向创新药转型

尽管仿制药越做越大,但是该公司并不满足,想新药、仿制药两手一起抓,两手都要硬。梯瓦的创新药布局可以追溯到上世纪八十年代,1987年,梯瓦从以色列魏茨曼研究所收购了格拉替雷的开发权,1996年末,格拉替雷获得FDA批准用于多发性硬化的治疗。1998年,格拉替雷销售额首次突破1亿美元,并首次奉献了净利润。在随后的几年里,格拉替雷的销售额高速增长,2005年达到重磅炸弹级别,2013年达销售额峰值,为43.3亿美元。截止2017年,该产品已经为梯瓦奉献了395.4亿美元的销售额。

随着格拉替雷销售额的高速增长,梯瓦开始以格拉替雷为中心,打造创新药产品线。在格拉替雷之后,梯瓦又从以色列Technion公司获得了第二代单胺氧化酶抑制剂雷沙吉兰的开发权,该产品于2006年获得FDA批准用于帕金森病的治疗。不过该产品并没有达到重磅炸弹级别,2014年销售额达到峰值,为6.9亿美元。此后,梯瓦又通过收购Cephalon,获得了阿莫达非尼,该产品同样在2014年销售额达到峰值,为3.9亿美元。

2014年,梯瓦以8.25亿美元的价格收购了Labrys,获得GCRP抑制剂Fremanezumab,该产品有望成为偏头痛领域的引领者,最高年销售额可达20亿美元。2015年,梯瓦又以35亿美元的价格收购了氘代药物研究公司Auspex,获得在研产品Deutetrabenazine,该产品于2017年获得FDA批准用于亨延顿综合征的治疗。除了Deutetrabenazine,Auspex公司还在开发氘代吡非尼酮。除此之外,梯瓦还通过收购NuPathe获得舒马曲坦透皮制剂用作偏头痛治疗,希望与GCRP单抗搭配,打造偏头痛管线。不过人算不如天算,该产品因不良反应很快就撤出了市场。

在中枢神经系统之后,梯瓦重点打造的产品管线是呼吸系统用药。梯瓦早期的呼吸产品来自IVAX,2006年梯瓦74亿美元收购IVAX获得了两大吸入剂产品,分别为沙丁胺醇干粉吸入剂ProAir和布地奈德气雾剂QVAR,在收购IVAX的当年,呼吸系统用药就为梯瓦奉献了约5亿美元的销售额。此后的十年里,梯瓦陆续开发了DuoResp Spiromax、AirDuo RespiClick、ArmonAir RespiClick、CINQAIR等产品,还收购了几家专门做吸入技术的小公司,如MicroDose、Gecko Health等,呼吸系统用药销售额在2017年达到12.7亿美元,约占梯瓦总销售额的5%,占全球吸入制剂市场份额的4.5%。

除了中枢神经系统和呼吸系统,梯瓦形成特色的创新药就只有妇科产品线了,这些产品主要是通过收购默克雪兰诺的妇科药部门获得,每年为梯瓦奉献的销售额为4-5亿美元。尽管梯瓦的产品线里有抗肿瘤药苯达莫司汀(收购Cephalon获得),但是梯瓦的肿瘤管线并没有形成特色,而且在研发管线中,也没有后继的抗肿瘤药物。

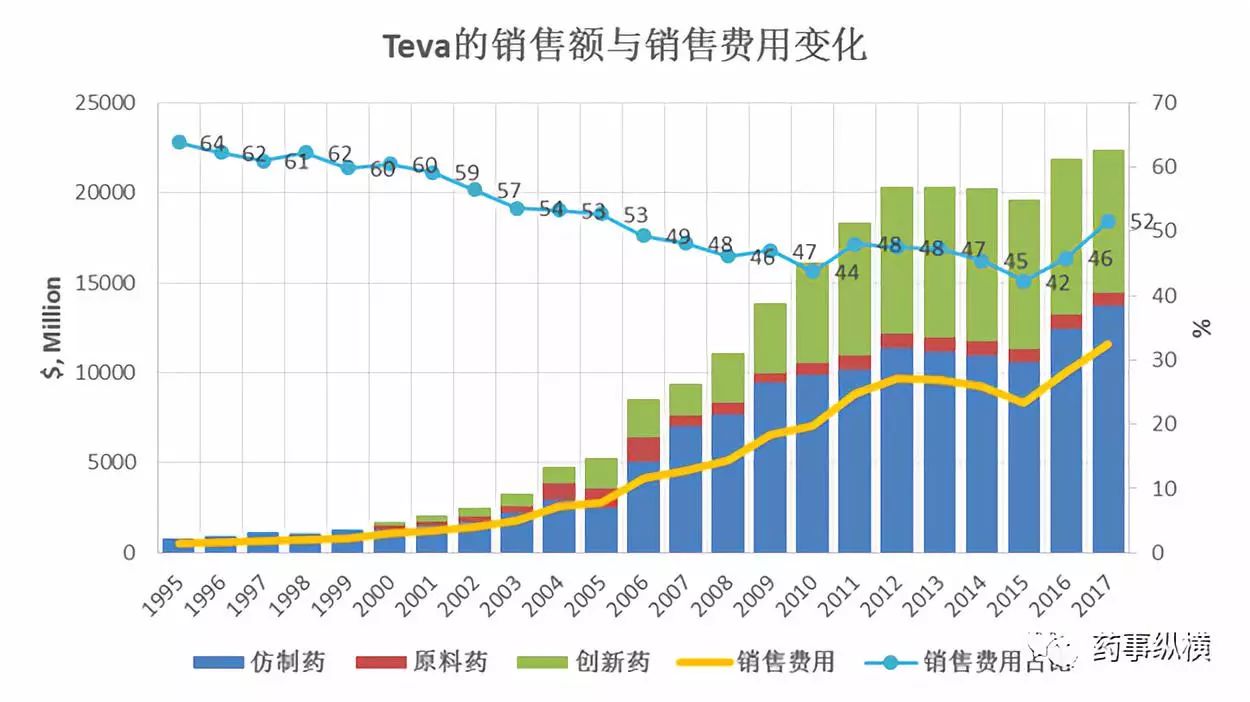

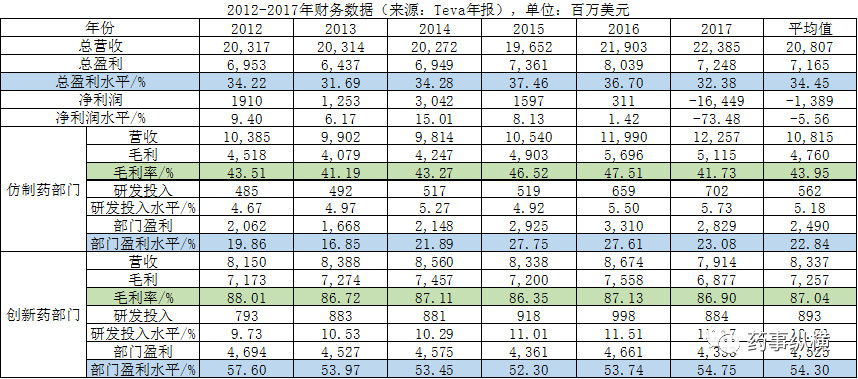

通过30年的打造,梯瓦的创新药部门渐成气候。2010年,梯瓦的创新药销售额达48.6亿美元,2012年增加到81.5亿美元,2016年冲到86.7亿美元,凭借这个销售额,梯瓦的创新药部门在制药巨头排名里,甚至可以进入前三十强。盈利方面,创新药部门为梯瓦奉献了绝大部分利润,2012-2017年间,平均每年奉献盈利达42.3亿美元,而相比之下,仿制药部门只有24.9亿美元,盈利水平分别为54.3%和22.8%。尽管创新药“很赚钱”,但梯瓦把这些钱,大部分投在了仿制药的扩张上,一笔高达405亿美元对购阿特维斯仿制药部门的收购就花光了梯瓦20年来攒下的利润。

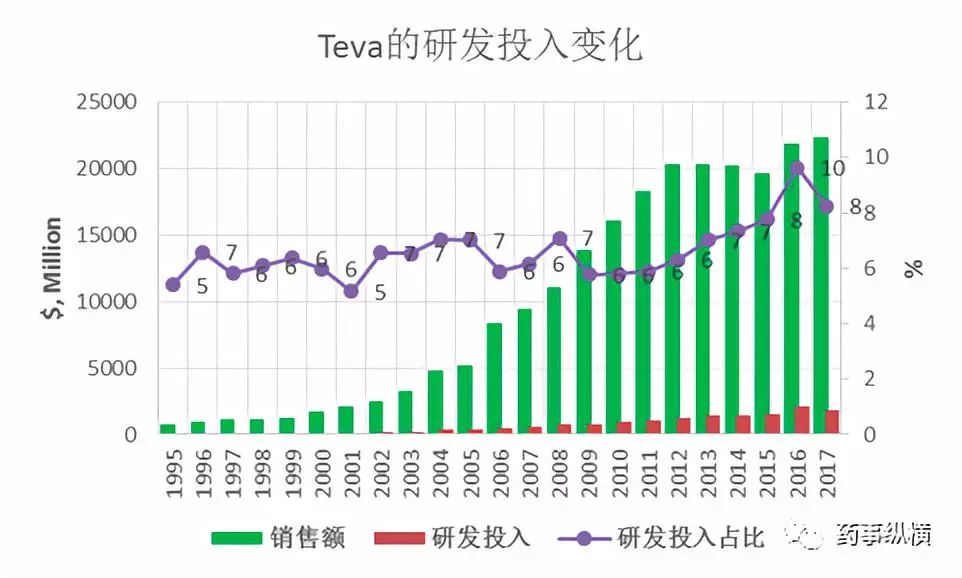

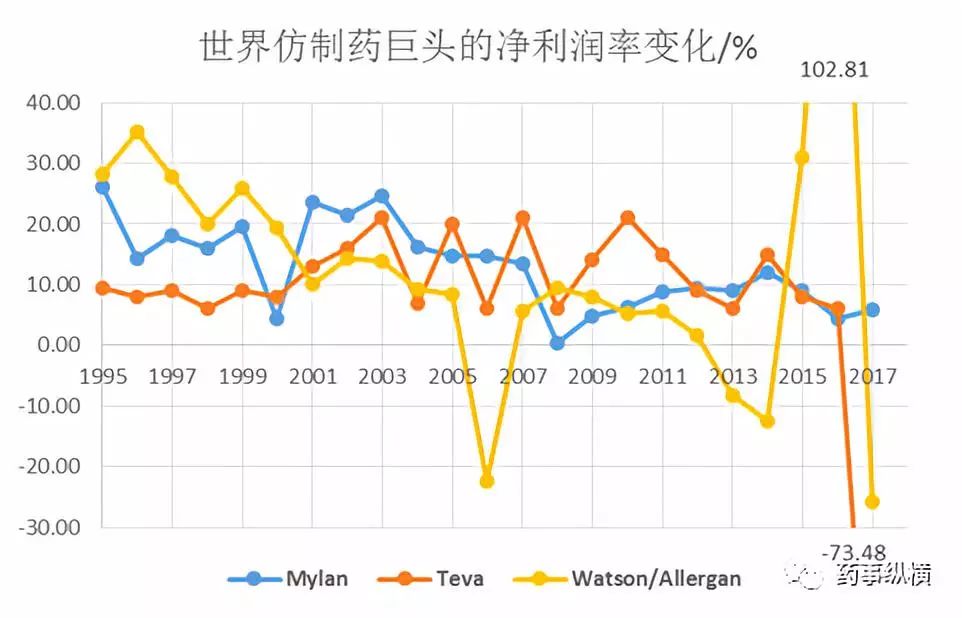

因为仿制药部门不景气,梯瓦的总盈利水平被拉低到34.5%,而净利润水平则被降低到15%以下,2016年四季度和2017年还出现了亏损。利润不高,每年还要支付高达数亿美元的债务利息,梯瓦的创新药研发投入自然大打折扣。尽管2000年以来,该公司的累积研发投入达158.8亿美元,但很大一部分被投在了仿制药上。虽然近年来有所提高,但2012年-2017年的平均创新药研发投入仅8.93亿美元,占创新药销售额的10.71%,远低于制药巨头的平均水平。虽说梯瓦近年来收获了几个新分子实体,但是这几个产品可能无法抵消格拉替雷专利悬崖带来的销售额损失,而且该公司研发管线产品单薄,未来五年创新药部门营收下滑是必然的趋势。

债务危机

30年前,梯瓦只是一个名不见经传的小药企,1985年在美国上市,市值仅有1700万美元。自1976年Eli Hurvitz出任CEO以来,梯瓦就开始了并购扩张,并在1982年获得FDA的生产场地认证。1985年以后,Eli Hurvitz又抓住了Waxman-Hatch法案带来的发展机遇,通过仿制药出海让梯瓦迅速做大。在Eli Hurvitz时期,梯瓦的发展是最成功的,通过一系列的并购把仿制药市场做到美国、欧洲和拉美等地,让梯瓦成为北美最大的仿制药企业,与此同时,还为梯瓦种下了“摇钱树”格拉替雷,在2002年离任时,梯瓦的销售额达到25.2亿美元,净利润达到4.1亿美元,市值98亿美元,与上任时相比都翻了上百倍。

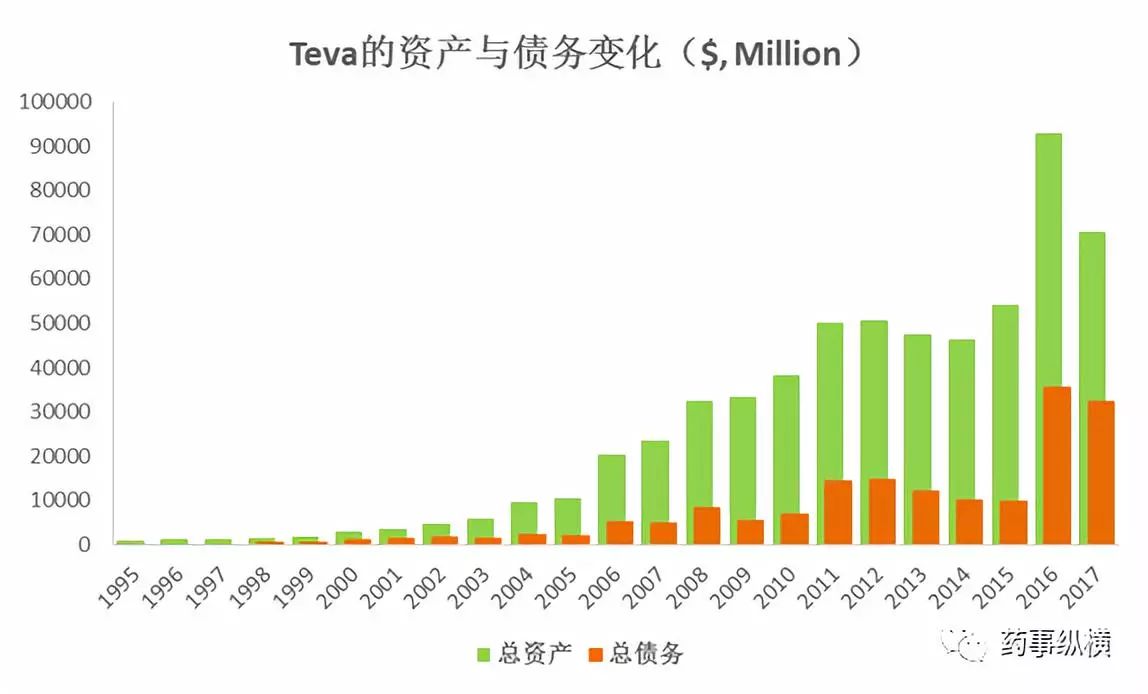

Eli Hurvitz卸任之后,他的继任者并没有为梯瓦开启新的发展道路,更多只是延续Eli Hurvitz的策略,以大规模、更大频率的并购进行扩张,甚至走上了“打肿脸冒充胖子”的并购之路,梯瓦的债务雪球也因此逐渐滚大。在第二任CEO Israel Makov卸任时(2007年),梯瓦的债务已经突破50亿美元,而第三任CEO Shlomo Yanai卸任时(2012年),债务进一步飙升到145亿美元。在Shlomo Yanai之后的短短5年时间里,尽管梯瓦五度换帅,但“无节制的收购步伐”却一直没有停下,2016年底,梯瓦债务的规模扩大到了358亿美元,债务的压力开始让梯瓦“喘不过气来”。

Teva的并购发展历程(来源:Teva的PPT报告)

自《药品价格竞争与专利期补偿法》实施以后的第一个十年,美国的仿制药处方率还不算很高,市场规模也不大,制药巨头们都不在意仿制药,市场比较活跃的,主要是北美的中小型药企,销售额超过1亿美元的公司更是屈指可数。在那样的时代背景下,并购是最有效、最快捷的扩张方式。90年代中期,美国的仿制药处方率上升至40%,仿制药的市场潜力不再被制药巨头们忽略,他们开始加入混战,与此同时,更多的中小型仿制药企业如“雨后春笋”般出来,甚至还有很多与梯瓦一样,通过仿制药出海战略到美国掘金的外国制药公司,美国的仿制药市场很快走向了多元化。1995年以后,并购扩张之路让梯瓦开始觉得有些力不从心了。1996年,梯瓦的财务数据中首次出现债务,欠下长期债务1.61亿美元,而该公司同期的利润只有7300万美元。

2000年之后,美国推行了降低医疗开支的政策,FDA加速了仿制药的审评审批,ANDA批文数量随之骤增,仿制药巨头的市场份额受到质优价廉的小公司产品陆续攻占,利润空间受到很大程度的挤压。为了谋取竞争优势,仿制药巨头们只能发动更大规模兼并来对抗分散化的市场。2000年-2010年间,梯瓦、山德士和华生等仿制药头都在持续不断地发起收购攻势,然而仿制药市场多元化是时代发展的必然趋势,也是各国的政府所希望看到的,因此并购对他们来说,已经变得越来越不“合算”,甚至可能因并购到“拖油瓶”而深陷债务泥潭。除此以外,太大规模的并购还会招来政府的反垄断调查,让一起看似完美的并购最终变成鸡肋,梯瓦并购阿特维斯仿制药部门就是这样的结局。

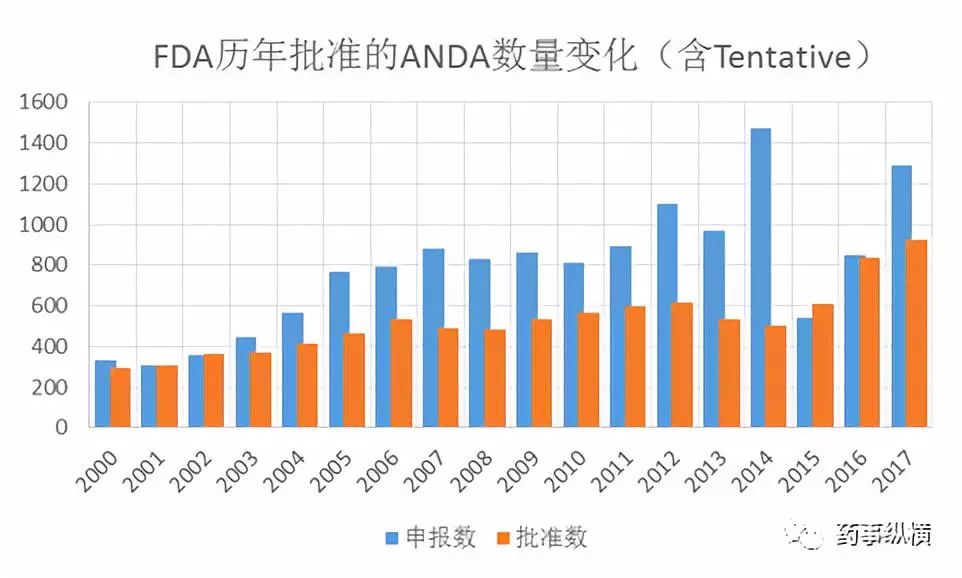

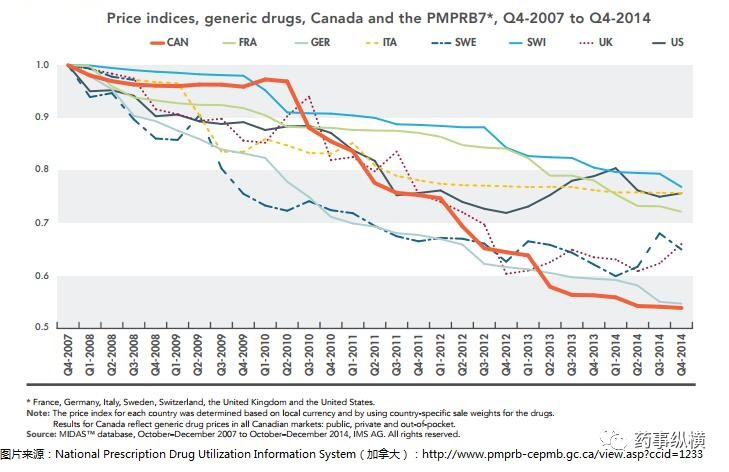

2001年,美国仿制药处方率首次突破50%,竞争开始走向白热化,在2000年-2017年间,FDA每年批准的ANDA数量从294个增加到924个,累计批准9450个。ANDA文号大量增加,仿制药的价格随之逐渐下降,2016年,美国的仿制药平均价格只有原研药品的15%,很多仿制药的市场竞争甚至变成了“首仿药的市场独占期抢夺战”。除此以外,随着环保成本和人力成本的大幅提高,仿制药的利润空间进一步下降,梯瓦在印度仿制药企的低价战面前,开始节节败退,近5年来,梯瓦的平均净利润率已经不足10%。竞争骤增、利润下滑,分析师们甚至认为“仿制药的黄金时代正在谢幕”,部分仿制药巨头开始向创新药和biosimilar转型,但梯瓦仍然还在实施并购扩张的策略,甚至用创新药部门赚的钱来补贴仿制药。

2007年-2014年间全球主要国家仿制药价格走势

并购的确让销售额突飞猛涨,让梯瓦制药的“大旗”插满了全世界,但无节制地并购也引来了债务危机。2000年,梯瓦用股票交易的形式收购了加拿大的第二大仿制药企Novopharm,这是一家净利润率不足2%的公司,而且还背有2.18亿美元的债务,这可能是梯瓦并购史上的第一个“拖油瓶”,这一起并购让当年梯瓦净利润率下降了1%。2008年,梯瓦又以75亿美元吃下了美国第四大仿制药公司Barr,因为这次并购,让梯瓦四季度净亏损6.88亿美元,净利润水平从2007年的21%下降到6%。相比以上两起差强人意的并购,最有可能让梯瓦觉得“后悔”的,也许是2015年与阿特维斯和Rimsa签下的合同。两起并购合计支出达428亿美元,但这两起并购并没有为梯瓦带来1+1>2的效果,相反这两起并购广受争议,还招来了多国政府的反垄断调查,为了博得批准,梯瓦不得已变卖了部分财产和产品。最终这两笔428亿美元的并购,带来的销售额增量不足20亿美元,部门盈利增量不足10亿美元,债务增量却高达270亿美元。

并购失利,债务危机,专利悬崖,股价暴跌,梯瓦的信誉评级陆续被穆迪和惠誉下调至“垃圾级”,2017年,梯瓦的隐忧全面爆发,公司管理层陷入动荡,一年之内,三度易帅。2017年9月,首个非以色列籍的CEO Kåre Schultz上台,对梯瓦立即进行了大刀阔斧地改革,希望通过大幅裁员和变卖资产来让梯瓦实现重组。然而梯瓦陷得太深,丹麦人面临着重重困难,如果梯瓦重组失败,该公司可能面临着生与死的考验。最让丹麦人头痛的是,梯瓦的财务困境有可能在未来的几年里进一步恶化。

小结与讨论

仿制药利润本不高,梯瓦的并购却可以用“疯狂”来形容,大手笔的资金投入,却换来一堆“拖油瓶”,该公司这种“打肿脸冒充胖子”的扩张策略,是酿造这一系列危机的原因。从2000年到2017年,该公司报告了数据的并购总支出就高达810亿美元,但同期的总净利润却只有57.52亿美元,即便刨除2016年、2017年商誉损折损,该公司创造的总净利润也不过237.52亿美元。并购不量力而行,并购不谨慎,债务的雪球必然越滚越大。360亿美元的债务规模,每年数亿美元的利息足以把一个公司拖垮,除此以外,梯瓦还要面临仿制药利润下滑、专利悬崖的双重考验。

注意:数据大幅波动与并购和转让资产有关

在仿制药起家的巨头里,最成功的当属华生(艾尔建),尽管该公司起步比梯瓦晚,前期发展速度也远不如梯瓦,尽管华生也在“疯狂”地并购,也曾大规模欠债,但两个公司的处境和发展潜力是完全不一样的。造成这种巨大差异的原因是发展目标的不同,华生一直想尽办法来摘掉“仿制药巨头”的帽子,朝着利润更高的创新药转型,而梯瓦则是仿制药、创新药两手都想抓,而且两手都要硬,在艰难地抉择面前,该公司甚至使用创新药部门赚的钱去养仿制药,去支持仿制药的“疯狂收购”。虽然“摇钱树”格拉替雷专利悬崖日益迫近,但该公司的创新药研发投入却一直不温不火,尽管收购了两个产品,但这几个产品根本无法抵消格拉替雷未来几年销售额下滑带来的损失。

除了艾尔建,最有资格与梯瓦对标的企业就是山德士了,尽管销售额规模相当,但山德士的盈利能力也明显比梯瓦的仿制药部门强,甚至不亚于诺华的眼科部门爱尔康。如今,山德士已经是biosimilar行业的领军者,而梯瓦依然只是一个“入门汉”,相信在不远的将来,biosimilar将成为仿制药行业的重头戏,两个公司的差距也将在不远的未来进一步凸显出来。

对于梯瓦而言,整体是成功的,局部是失败的,梯瓦的“成”在于并购,“败”也是并购。是并购让梯瓦从人口只有几百万的以色列脱颖而出,也是并购让梯瓦深陷泥潭。并购是一个非常好的扩张手段,关键在于并购由谁发起,并购的对象是否物有所值,并购后是否能够完美地包装、融合……

综合而言,梯瓦的模式依然是非常成功的,想必在未来的几年里,将会有不少的企业沿用梯瓦的模式进行仿制药出海,也将通过持续不断地并购进行扩张,但是我们需要扬长避短,综合多个企业的发展模式,结合自己的实际情况因地制宜,走出一条符合中国药企高速发展的通天大道!

1976年,收购以色列乙醇厂Paca 的50%股权

1977年,收购荷兰原料厂Orphahell

1980年,收购以色列第三大药企Ikapharm

1980年,收购Nissan Preminger资产,整合成Promedico

1984年,收购以色列医疗器械商Migada收购50%股权 ,1992年全资收购

1985年,联合成立TAG Pharma,持股50%,1992年全资收购

1985年,收购美国Lemmon公司

1988年,收购以色列第二大药企Abic,0.27亿美元

1989年,收购百特子公司Travenol,0.1亿美元

1989年,全资收购以色列化工厂Plantex

1992年,收购德国药企GRYPharm

1993年,收购意大利药企Prosintex

1995年,收购匈牙利仿制药企业Biogal

1995年,收购意大利药企ICI公司

1996年,收购美国企业Biocraft,2.9亿美元

1996年,收购英国仿制药企业APS/Berk收购

1997年,收购荷兰药企Pharbil

1998年,收购荷兰制药企业Pharmachemie,价格未公开

1999年,收购美国制药企业Copley pharma,2.2亿美元

2000年,收购加拿大第二大仿制药企Novopharm,2.65亿美元

2002年,收购法国药厂BayerClassics,与Honeywel合计1.68亿美元

2002年,收购意大利API生产厂HoneywelPharma,单独价格未公开

2003年,收购印度API生产厂RegentDrugs,价格未知

2003年,收购生物仿制药企业Sicor,34亿美元

2004年,收购辉瑞在意大利的仿制药子公司Dorom,价格未知

2005年,收购瑞士药企Medika,价格未知

2006年,收购美国药企IVAX,74亿美元

2007年,收购土耳其药企Medilac,金额未透露

2008年,收购美国药企CoGenesys,4.12亿美元

2008年,收购西班牙药企Bentley,3.66亿美元

2008年,收购美国仿制药巨头Barr,75亿美元

2009年,收购OncoGenex,0.1亿美元

2009年,成立Teva-KOWA,并以该公司收购Taisho70%股份,1.3亿美元

2010年,收购CureTech,0.69亿美元

2010年,收购德国仿制药巨头Ratiopharm,52亿美元

2011年,收购默克雪兰诺的妇科药部门Theramex,3.55亿美元

2011年,收购秘鲁仿制药巨头Infarmasa,3亿美元

2011年,收购CureTech 75%股份,0.2亿美元

2011年,通过Teva-KOWA收购日本药企Taisho,金额未知

2011年,全资收购Teva-KOWA,1.5亿美元

2011年,收购日本第三大仿制药企Taiyo,10.9亿美元

2011年,收购美国药企Cephalon,61亿美元

2013年,收购美国吸入剂公司MicroDose,1.65亿美元

2014年,收购美国药企NuPathe,获得产品Zecuity,2.93亿美元

2014年,收购美国生物公司LabrysBiologics,8.25亿美元

2015年,收购美国药企Auspex,35亿美元

2015年,控股Genomic-AnalysisCompany,持股51%,金额未知

2015年,收购英国吸入剂公司GeckoHealth,金额未知

2015年,收购ImmuneeringCorporation,金额未知

2015年,收购MicrochipsBiotech,与上两个公司合计1.02亿美元

2016年,收购墨西哥药巨头Rimsa,23亿美元

2016年,收购Actavis Generics,405亿美元

2016年,收购艾尔建子公司Anda,5亿美元

此文引自于:药事纵横